Wie man auf fallende Kurse setzt und warum sich Short Zertifikate besonders eignen

Nicht nur mit steigenden Kursen lässt sich Geld verdienen, sondern auch mit fallenden. Dafür muss man nicht unbedingt ein Profi sein. Besonders einfach und auch vergleichsweise sicher ist die Spekulation mit Zertifikaten. Warum das so ist und was die Vor- und Nachteile von Zertifikaten sind, haben wir untersucht.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.Auf Kursrückgänge setzen? Vor- und Nachteile.

Die Grundidee der Börse ist es, durch die Beteiligung an einem Unternehmen von dessen Erfolg zu partizipieren. Wer beispielsweise im Jahr 2004 zum richtigen Zeitpunkt Google-Aktien kaufte, der hatte zwölf Jahre später sein Vermögen versiebenfacht. Grund dafür ist der Erfolg des Unternehmens, das heute Alphabet heißt und nicht nur den Markt für Suchmaschinen und Online-Werbung, sondern auch für mobile Betriebssysteme beherrscht.

Vor diesem Hintergrund erscheint es widersinnig, mit fallenden Kursen Geld verdienen zu wollen. Schließlich sind fallende Kurse meist ein Ausdruck von wirtschaftlichen Problemen. Und regelmäßig verweisen Befürworter der Aktie darauf, dass der Wertpapierhandel nichts mit Glücksspiel zu tun hat und die Börse kein Kasino ist.

Tatsächlich ist die Spekulation auf fallende Kurse in gewisser Weise ein Sonderfall. Denn während bei steigenden Kursen theoretisch alle Anleger Gewinne machen können, muss man bei fallenden Kursen den Markt schlagen. Wer mit einem DAX Zertifikat Short Geld verdienen will, kann nicht auf gut Glück investieren.

Auch wer sich am Markt auskennt sollte sich bewusst sein, dass das Risiko hier besonders groß ist. Die Mehrheit der Anleger, die auf fallende Kurse setzen, verliert Geld. Gerade deshalb können Zertifikate aber ein guter Einstieg sein, denn die Verlustrisiken sind im Regelfall deutlich kleiner als etwa beim Handel mit CFDs.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.Short gehen mit DAX Zertifikaten

Klassischerweise lässt sich mit fallenden Kursen vor allem durch Leerverkäufe Geld verdienen. Dabei werden Wertpapiere verkauft, die man noch gar nicht besitzt, sondern erst zu einem späteren Zeitpunkt erwirbt. Liegt der Kurs dann niedriger als beim Verkauf, bleibt ein Gewinn.

Natürlich kann ein Anleger nicht ohne weiteres Papiere verkaufen, die er nicht besitzt. Üblicherweise leihen sich Spekulanten die Papiere deshalb aus. Das bedeutet natürlich, dass der Investor die Aktien nicht nur billiger zurückkaufen muss als er sie verkauft hat, sondern damit auch mindestens die Leihgebühren für die Wertpapiere einnehmen muss.

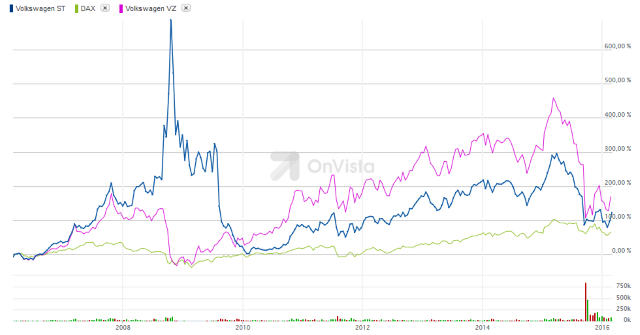

Vermutlich waren Leerverkäufer dafür verantwortlich, dass sich der Aktienkurs der VW Stammaktien im Oktober 2008 gegen den Trend mehr als verdreifachten. Investoren hatten einen Kursrückgang erwartet, der im Falle der stimmrechtslosen Vorzugsaktien auch tatsächlich eintrat. Bei den Stammaktien hatte allerdings Porsche fast 75 Prozent der Papiere erworben oder sich Kaufoptionen darauf gesichert. Weil sich weitere 20,1 Prozent in der Hand des Landes Niedersachsen befinden, gab es nur wenige frei handelbare Aktien. Die Leerverkäufer mussten deshalb absurd hohe Preise bezahlen, um ihre Positionen schließen zu können. Statt eines Kursrückgangs gab es ein sattes Plus und Leerverkäufer verloren viel Geld. Quelle des Charts: Onvista

Daneben gibt es den sogenannten nackten oder ungedeckten Leerverkauf. Professionelle Makler profitieren davon, dass sie die Aktien erst nach drei Tagen ausliefern müssen. Sie können die Papiere deshalb an einen Kunden verkaufen und erst am nächsten oder übernächsten Tag selbst einkaufen.

Für Privatanleger kommen beide Möglichkeiten im Regelfall nicht in Frage. Für sie ist ein DAX Zertifikat Short eine ideale Möglichkeit, um auf fallende Kurse zu setzen. Zertifikate werden von Banken herausgegeben und sind rein rechtlich Schuldverschreibungen. Im Gegensatz zu anderen Papieren wie Sparbriefen oder Anleihen ist der Ertrag aber nicht von vorneherein festgelegt, sondern hängt von der Entwicklung eines Basiswertes ab.

Open End oder mit Schlusspunkt

Oft basieren solche Zertifikate auf dem ShortDAX. Der ist ein offizielles Produkt der Deutschen Börse und wird in verschiedene Ausprägungen vertrieben. Die Entwicklung bildet die des DAX nach, nur mit umgekehrtem Vorzeichen. Ein Plus von 1,0 Prozent beim DAX bedeutet einen Rückgang um 1,0 Prozent beim ShortDAX.

Das hat für Anleger den Vorteil, dass die Entwicklung relativ einfach nachzuvollziehen ist. Ein Blick in die Zeitung genügt um zu wissen, ob man an dem Tag Geld verdient hat. Zumindest wenn man ein Zertifikat auf den Performance-Index abgeschlossen hat.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.DAX Performance-Index und Kursindex

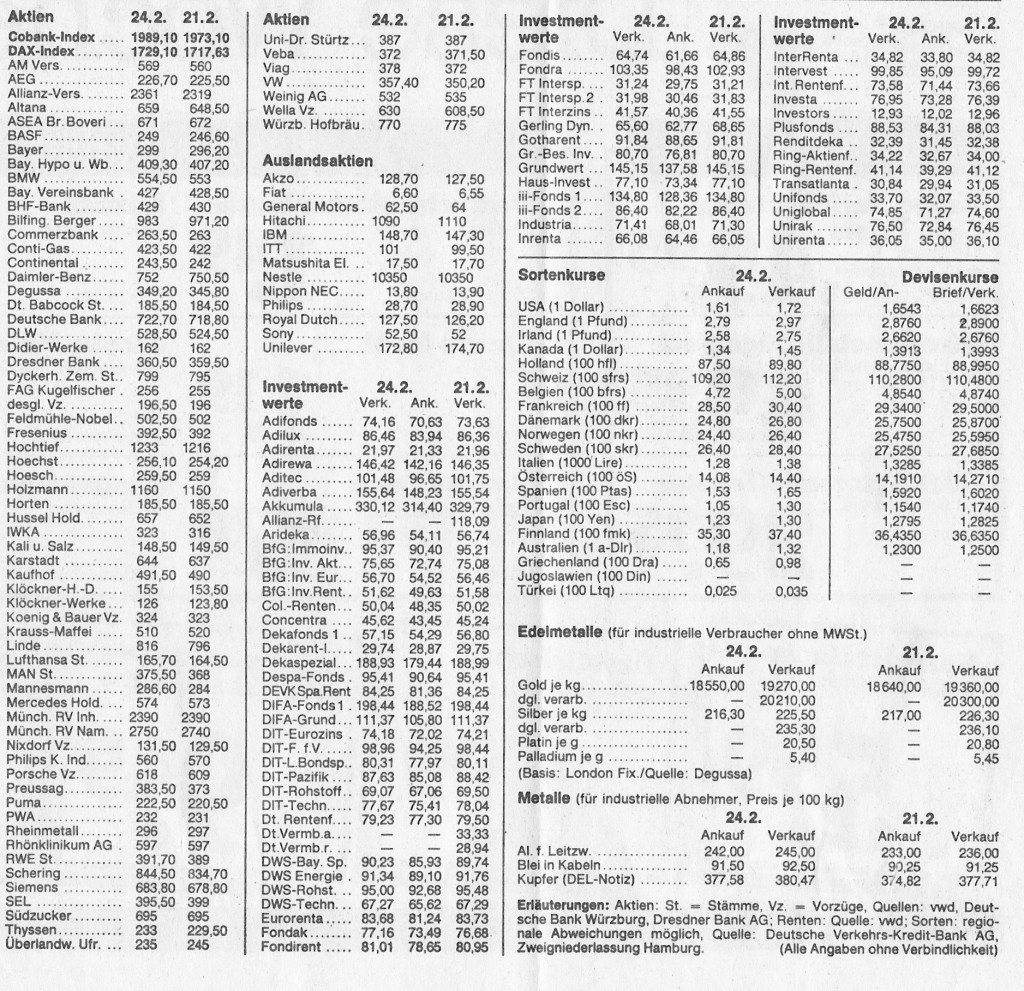

Wer morgens in der Zeitung oder in seiner Börsen-App die Börsenentwicklung verfolgt, der findet unter dem Schlagwort DAX einen Performance-Index. Das bedeutet, dass die Zahlung von Dividenden den DAX steigen lässt. Die Gewinnausschüttungen werden so behandelt, als würde das Geld sofort wieder in den DAX reinvestiert – was ja bei vielen Indexfonds tatsächlich der Fall ist. Es gibt den DAX aber auch als Kursindex (WKN 846744 ). Hier werden Dividenden nicht berücksichtigt, der Index gibt ausschließlich die Entwicklung der Kurse wider. Er liegt deshalb auch deutlich niedriger, aktuell bei rund der Hälfte der Punkte des Performance-Index. Dabei lagen beide Indizes am 31. Dezember 1987 bei 1.000 Punkten. Üblicherweise erkennt man die Art des Basisindex an den Abkürzungen TR für Total Return und PR für Price Return. Total Return, also der absolute Ertrag, meint den Performance-Index, der die Entwicklung einschließlich Dividenden abbildet, Price Return den Kursindex, der nur die Kurse, also die Preise der Aktien, abbildet.

Es gibt auch einen ShortDAX, der den DAX-Kursindex als Basis hat. Die meisten Zertifikate bilden aber den Performance-Index ab, also den Kurs, der landläufig als „der DAX“ bezeichnet wird. Für Short-Spekulanten wäre der Kursindex bei ansonsten gleichen Bedingungen natürlich günstiger. Da hier keine Dividenden berücksichtigt werden, ist die Chance auf Kursrückgänge größer.

Allerdings lässt sich die Entwicklung immer nur gegenüber dem Kurs des letzten Börsentages so einfach übertragen. Das liegt daran, dass nicht die Veränderung in Punkten, sondern die Veränderung in Prozent Basis des ShortDAX ist.

Hat der DAX beispielsweise im vergangenen Jahr 10,0 Prozent Plus gemacht, ist der ShortDAX keineswegs um 10,00 Prozent gefallen. Das liegt daran, dass es bei einem steigenden DAX eine Art Zinseszins-Effekt gibt. Steht der DAX beispielsweise bei 10.000 Punkten und steigt anschließend um 10,0 Prozent, so legt er um 1.000 Punkte auf 11.000 Punkte zu. Steigt er ein weiteres Mal um 10 Prozent, dann steigt er nicht um 1.000, sondern um 1.100 Punkte. Denn 10,0 Prozent von 11.000 Punkten sind eben 1.100 Punkte. Beim ShortDAX ist der Effekt umgekehrt. Wer zum gleichen Zeitpunkt 10.000 Euro in den ShortDAX investiert hätte, der hätte am ersten Tag 1.000 Euro verloren, eben 10,0 Prozent. Am zweiten Tag fällt der Kurs ebenfalls um 10,0 Prozent, aber eben nur um 10,0 Prozent von 9.000 Euro, also um 900 Euro.

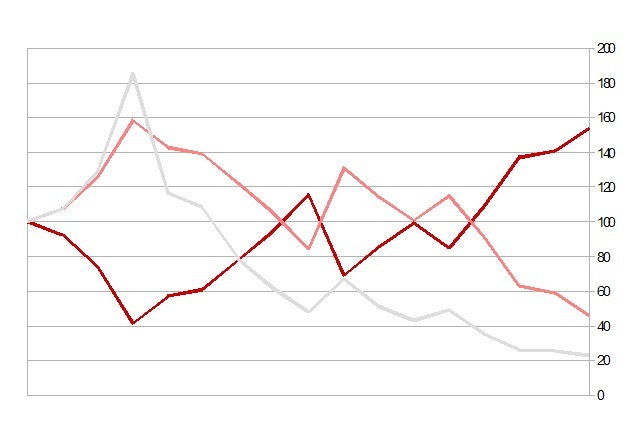

Die prozentuale Veränderung wird immer auf den täglichen Kurs berechnet. Der ShortDAX (grau) steigt jeweils um den gleichen Prozentsatz, um den der DAX (dunkelrot) fällt und umgekehrt. Der ShortDAX ist deshalb kein genaues Spiegelbild des DAX (hellrot). Hat ein DAX ETF Short beispielsweise seinen Wert nach einer langen Hausse halbiert, so fällt ein anschließender Kursanstieg nur halb so stark ins Gewicht, weil der aktuelle Wert, auf den der Zuwachs berechnet wird, nur halb so hoch ist.

Das hat den Vorteil, dass der ShortDAX praktisch nicht negativ werden kann. Ein täglicher Anstieg um 0,3 Prozent würde innerhalb eines Jahres dafür sorgen, dass der DAX um mehr als 100 Prozent steigt, der Short-DAX würde allerdings nicht negativ werden, sondern nur um rund 50 Prozent sinken.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.DAX Zertifikat Short Hebel

Den ShortDAX gibt es aber noch in anderen Varianten, nämlich mit einem Hebel. Dabei führt eine Änderung beim DAX zu einer doppelt oder sogar viermal so hohen Änderung in die Gegenrichtung. Man erkennt diese Indizes am Zusatz x2. Beim ShortDAX x4 (TR) führt beispielsweise ein Rückgang des DAX (Performance-Index) um 1,0 Prozent zu einem Anstieg um 4,0 Prozent.

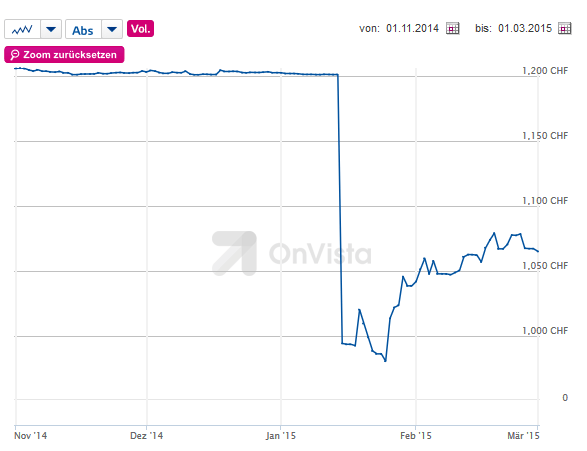

Mittlerweile gibt es eine ganze Reihe unterschiedlicher Hebel, der maximale liegt bei x10. Theoretisch haben Hebel aber immer zur Folge, dass die Verluste über 100 Prozent steigen könnten. Steigt der DAX beispielsweise um 20 Prozent, würde der ShortDAX x10 rein rechnerisch um 200 Prozent fallen. Wer 1.000,00 Euro investiert hätte, hätte nicht nur sein Kapital komplett verloren, sondern müsste auch noch weitere 1.000,00 Euro nachzahlen. Beim Forex-Handel sind solche Situationen tatsächlich schon eingetreten.

Bis Januar 2015 hatte die Schweizer Nationalbank verhindert, dass der Euro unter den Wert von 1,20 Schweizer Franken fiel, indem sie Euro aufkaufte. Dann wurde der Kurs freigegeben und der Euro fiel um rund 20 Prozent unter die Marke von 1,00 Schweizer Franken. Für Trader bedeutete das bei einem Hebel von 100 einen Verlust von 2.000 Prozent. Wer 1.000 Euro investiert hatte, verlor 20.000 Euro und musste 19.000 Euro nachzahlen. Beim ShortDAX soll das trotz Hebel nicht passieren. Bild: Onvista

Der ShortDAX kann dagegen auch mit Hebel nicht ins Minus abrutschen. Sobald bestimmte Grenzwerte überschritten werden, wird der Hebel ausgesetzt.

Vor- und Nachteile eines DAX Zertifikat Short

Diese Regelung ist ein großer Vorteil gegenüber anderen Anlageformen wie Differenzkontrakten (CFDs). Dort sind Verluste von mehr als 100 Prozent möglich. Dann müssen die Anleger Geld nachschießen, also zusätzliches Geld einzahlen. Allerdings gibt es mittlerweile gerade in Deutschland mehrere Broker, die auf solche Nachzahlungen verzichten, beispielsweise die Consorsbank.

Gegenüber anderen Anlageformen wie Optionen und Differenzkontrakten (CFDs) haben Zertifikate diese Vorteile:

+ Einfach über jeden Aktienbroker handelbar

+ Verzicht auf Handelsgebühren möglich

+ Wertentwicklung leicht nachvollziehbar

+ Meist keine Verluste von mehr als 100 Prozent möglich

Zertifikate lassen sich über einen ganz normalen Aktienbroker wie Flatex, Comdirect oder S-Broker kaufen und verkaufen. Mitunter ist sogar ein Verzicht auf Orderkosten möglich, denn immer wieder werden im Rahmen von Aktionen Zertifikate einzelner Emittenten gebührenfrei angeboten.

Beides gilt zwar teilweise auch für Optionsscheine, dort aber ist die Wertentwicklung weniger transparent als bei einem Zertifikat auf den ShortDAX.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.Optionen und Optionsscheine

Optionen geben dem Besitzer das Recht, ein Wertpapier zu einem bestimmten Zeitpunkt und zu einem festgelegten Kurs zu kaufen oder zu verkaufen. Dieses Recht kann bei einigen Optionen zu einem bestimmen Zeitpunkt (europäische Option), bei anderen während des gesamten Zeitraums bis zur Fälligkeit (amerikanische Option) ausgeübt werden. Mit Verkaufsoptionen lässt sich leicht auf fallende Kurse setzen. Wer beispielsweise das Recht erwirbt, ein Wertpapier zu einem Preis von 23,00 Euro zu verkaufen, der nimmt 2,00 Euro ein, wenn der tatsächliche Kurs bei 21,00 Euro liegt. Abzüglich der Kosten für den Kauf der Option ergibt sich der Gewinn. Optionen werden über Terminbörsen gehandelt, Optionsscheine funktionieren ähnlich, lassen sich aber über die regulären Wertpapierbörsen kaufen.

ETF oder Zertifikat?

Wer ein transparentes und vergleichsweise risikoloses Investment wünscht, ist bei Zertifikaten deshalb gut aufgehoben. Relativ ähnlich funktionieren ETFs auf den ShortDAX. Auch sie bilden den ShortDAX nach.

Die Abkürzung ETF steht für Exchange Traded Funds, also börsengehandelte Fonds. Im Gegensatz zur regulären Aktienfonds werden sie wie Aktien über die ganz normale Wertpapierbörse gehandelt und nicht über Zweitmärkte wie die Fondsbörse in Hamburg. Meistens handelt es sich um Indexfonds, die einen Index wie den DAX 40 oder eben den ShortDAX nachbilden. Das tun sie entweder, indem sie die dort enthaltenen Aktien im gleichen Verhältnis kaufen, wie sie den Index beeinflussen. Oder sie legen ein Sicherheitsportfolio mit unterschiedlichen Wertpapieren an und bilden den Index über Swap-Geschäfte nach. Vereinfacht gesagt tauschen sie den Gewinn ihres Sicherheitsportfolios gegen den Gewinn des Aktienindex.

Der Unterschied besteht vor allem darin, dass Fonds ein Sondervermögen sind, Zertifikate dagegen Schuldverschreibungen. Geht der Emittent Pleite, bleibt den Fondsbesitzern das Fondsvermögen trotzdem erhalten, Zertifikate sind dagegen wertlos. Dafür bieten viele DAX Short Zertifikate noch einen Zins.

Fazit

Mit Zertifikaten lässt sich gut und mit vergleichsweise wenig Risiko auf fallende Kurse setzen. Allerdings sollten Anleger sich darüber im Klaren sein, dass der Trend an den Börsen langfristig fast immer noch oben ging. Die Investition muss also gut überlegt sein. Eine gute Alternative zu Short Zertifikaten sind ETFs auf den ShortDAX.

Unsere Ratgeber rund um den Aktienhandel

- Wertpapiere kaufen und verkaufen: Die Schritt für Schritt Erklärung

- Aktienhandel lernen: die 5 beliebtesten Bücher für Anfänger

- Aktiendepot eröffnen Schritt für Schritt

- Börse für Anfänger: Wenige Schritten vom Einsteiger zum Profi

- Aktien kaufen und verkaufen: Wertvolle Tipps für Einsteiger

- Handelszeiten an der Börse: Aktienhandel rund um die Uhr?

- DAX Trading Strategie: Für jeden Typ die richtige

- Depot übertragen: Wichtige Tipps für Aktien- & Wertpapierdepots

- Aktien kaufen: Gute Tipps für Anfänger zu Aktien & Aktienkauf

- Daytrading als Anfänger: diese Erfahrungen werden Sie sammeln!

Bilderquelle: shutterstock.com