Express Zertifikate versprechen Gewinne auch bei gleichbleibenden Kursen

Express Zertifikate versprechen einen Bonus, wenn der Kurs des Basiswertes, beispielsweise einer Aktie, zu einem Stichtag nicht unter dem Kurs des Kaufzeitpunkts liegt. Dann wird beispielsweise das investierte Kapitel plus ein Gewinn ausgezahlt, auch wenn der Basiswert genauso hoch liegt wie zum Kaufzeitpunkt. Gleichzeitig ist auch bei Kursverlusten die Rückzahlung garantiert, solange eine bestimmte Barriere nicht unterschritten wird. Oft verlängert sich die Laufzeit, wenn der Kurs am Stichtag unter dem Kaufkurs liegt.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.So funktionieren Express Zertifikate

Ein Express Zertifikat bietet einen festgelegten Gewinn, wenn der Wert zu einem vorher festgelegten Zeitpunkt nicht unter dem Kaufkurs liegt und einen Kapitalschutz, solange eine Barriere nicht unterschritten wird. Anleger müssen deshalb drei Daten kennen, nämlich

- die Höhe der Tilgungsschwelle, die meist dem Kurs des Basiswertes zum Kaufzeitpunkt entspricht,

- die Barriere und

- die Rendite bei Erreichen der Tilgungsschwelle.

Entscheidend ist jeweils der Kurs zu einem Bewertungsstichtag, der beispielsweise genau ein Jahr nach dem Startzeitpunkt liegt. Liegt der Kurs des Basiswertes dann mindestens so hoch wie am Kauftag, erhält der Anleger sein Kapital plus eine Rendite zurück.

Ist der Kurs gefallen, verlängert sich das Zertifikat meistens, beispielsweise um ein weiteres Jahr. Wird die Tilgungsschwelle dann erreicht, erhält der Anleger unter Umständen sogar eine höhere Rendite als er am ersten Stichtag bekommen hätte. Immerhin hat er ja auch länger Geld angelegt.

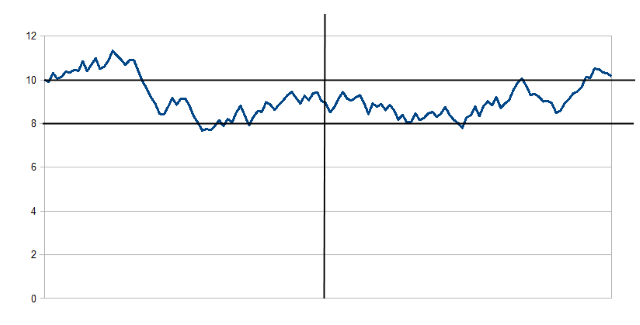

Liegt der Kurs am ersten Stichtag (senkrechte schwarze Linie) unter der der Tilgungsschwelle, verlängert sich die Laufzeit oft. Die Tilgungsschwelle ist dabei der Kurs des Basiswertes zum Kaufzeitpunkt (obere dicke schwarze Linie). Liegt sie am Ende über der Tilgungsschwelle, erhält der Anleger einen definierten Gewinn. Liegt sie darunter (untere dicke schwarze Linie) wird das Kapital in Aktien des Basiswertes zurückgezahlt oder der Anleger erhält dessen Gegenwert.

Express Zertifikate verlängern sich aber nicht endlos. Wurde am letzten Bewertungstag die Tilgungsschwelle immer noch nicht erreicht, gibt es wiederum zwei Möglichkeiten.

Solange die Barriere nicht unterschritten wurde, erhält der Anleger sein Geld ohne Gewinn zurück. Wurde die Barriere aber unterschritten, macht der Investor den gleichen Verlust, den er mit dem Basiswert gemacht hätte.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.Express Zertifikate an Beispiel erklärt

Ein Express Zertifikat wird auf die Aktie der Bad Management AG abgeschlossen. Deren Kurs liegt am 1. März, dem Kauftag des Zertifikats, bei 12,34 Euro. Das ist gleichzeitig auch die Tilgungsschwelle. Die Barriere liegt laut Verkaufsunterlagen 10,0 Prozent unter der Tilgungsschwelle, also bei 11,11 Euro.

Das Express Zertifikat hat eine maximale Laufzeit von drei Jahren, wobei jedes Jahr am 1. März ein Beobachtungstermin angesetzt ist. Am ersten Beobachtungstermin ist eine Rendite von 5,0 Prozent möglich, am zweiten von 7,0 und am dritten von 9,0 Prozent.

Fall 1: Stabile Kursentwicklung

Liegt der Kurs am Beobachtungstermin bei 12,34 Euro oder mehr, erhält der Anleger sein eingezahltes Kapital plus die Rendite von 5,0 Prozent zurück.

Fall 2: Langfristiger Aufwärtstrend

Der Kurs liegt nach einem Jahr bei 11,24 Euro und damit unterhalb der Tilgungsschwelle. Die Laufzeit verlängert sich also um eine Jahr. Liegt der Kurs des Basiswertes ein Jahr später über der Tilgungsschwelle, erhält der Anleger dann sein Kapital sogar mit 7,0 Prozent Rendite zurückgezahlt. Womit die durchschnittliche Rendite mit knapp unter 3,5 Prozent pro Jahr etwas niedriger liegt, als wenn gleich im ersten Jahr die Tilgungsschwelle überschritten worden wäre.

Wenn auch im zweiten Jahr der Kurs von 12,34 Euro verfehlt wird, hat der Anleger im dritten Jahr und kann dann sogar ein Kapital plus 9,0 Prozent Rendite erhalten.

Fall 3: Langfristig leicht fallende Kurse

Am Ende der Laufzeit liegt der Kurs bei 11,94 Euro und damit unterhalb der Tilgungsschwelle. Auch an den beiden anderen Beobachtungsterminen wurden die 12,34 Euro nicht erreicht. Dabei ist es unerheblich, ob die Marke zu einem anderen Zeitpunkt einmal erreicht wurde oder nicht. Weil der Kurs aber über der Barriere liegt, erhält der Anleger sein Kapital zurück. Er hat somit weder Gewinne noch Verluste gemacht.

Fall 4: Langfristig stark fallende Kurse

Der Schlusskurs liegt bei 11,00 Euro und damit unterhalb der Tilgungsschwelle und unterhalb der Barriere. Auch an den anderen Bewertungstagen wurde der Kurs von 12,34 Euro nicht erreicht. Der Anleger macht jetzt die gleichen Verluste, die er auch mit einer Investition in den Basiswert gemacht hätte, in diesem Fall also rund 10,9 Prozent.

Jetzt zu IG 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.Für wen sind Express Zertifikate geeignet?

Express Zertifikate eigenen sich deshalb, um in sich seitwärts bewegenden Märkten Geld zu verdienen. Bei steigenden Aktienkursen hätten die Anleger dagegen mit Aktien oder Index-Zertifikaten mehr Geld verdienen können, bei fallenden Kursen mit Fest- oder Tagesgeld.

Zwar bieten sie einen gewissen Schutz für den Fall, dass der Kurs des Basiswertes unter dem Startzeitpunkt liegt, aber nur in begrenztem Umfang. Für Anleger, die an der Börse investieren wollen und das Risiko eines Index-Zertifikats scheuen, sind sie deshalb nicht geeignet. Hier sind Andere Anlageformen wie Bonus- oder Garantie-Zertifikate besser.

Besonders riskant sind sogenannte Easy Bonus Express Zertifikate, da sie nur einen Bewertungsstichtag haben und die Barriere gleich der Tilgungsschwelle ist, also jeder Kursrückgang am Stichtag zu einem Verlust führt.

Fazit

Express Zertifikate haben das gleiche Risiko wie Aktien und Index-Zertifikate, allerdings niedrigere Gewinnchancen. Nur wenn die Kurse leicht ansteigen, bieten sie eine höhere Rendite als Garantie- oder Index-Zertifikate. Sie sind deshalb nur ein Produkt für Anleger, die sich intensiv mit der Marktentwicklung auseinander gesetzt haben und eine klare Vorstellung vom weiteren Verlauf.

Unsere Ratgeber rund um den Aktienhandel

- Wertpapiere kaufen und verkaufen: Die Schritt für Schritt Erklärung

- Aktienhandel lernen: die 5 beliebtesten Bücher für Anfänger

- Aktiendepot eröffnen Schritt für Schritt

- Börse für Anfänger: Wenige Schritten vom Einsteiger zum Profi

- Aktien kaufen und verkaufen: Wertvolle Tipps für Einsteiger

- Handelszeiten an der Börse: Aktienhandel rund um die Uhr?

- DAX Trading Strategie: Für jeden Typ die richtige

- Depot übertragen: Wichtige Tipps für Aktien- & Wertpapierdepots

- Aktien kaufen: Gute Tipps für Anfänger zu Aktien & Aktienkauf

- Daytrading als Anfänger: diese Erfahrungen werden Sie sammeln!